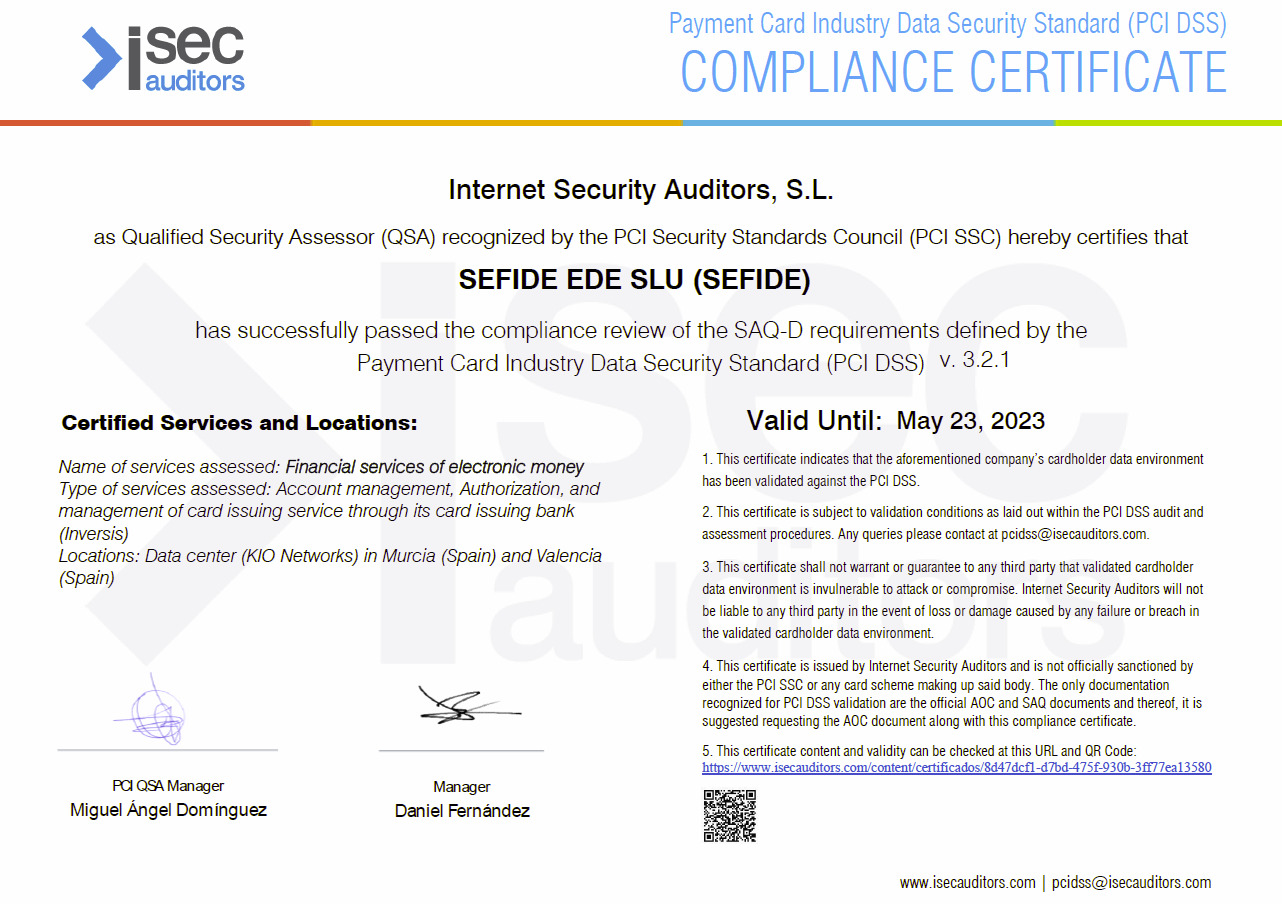

SEFIDE EDE cumple PCI-DSS

SEFIDE EDE ha superado con éxito los requerimientos para la SAQ-D exigidos por la Payment Card Industry Data Security Standard (PCI DSS), a través de la auditoría realizada por Internet Securiy Auditors SL, demostrando así estar adaptada a los estándares de la normativa europea como entidad que almacena, procesa y transmite datos de tarjeta. Ello [...]